Как узнать есть ли кредит у человека

Чтобы идентифицировать человека по его способности исполнять финансовые обязательства, появилась кредитная история. Это финансовая репутация человека или фирмы, касающаяся, прежде всего, погашения займов. Кредитную историю (КИ) используют кредиторы, когда рассматривают возможность выдачи займа клиенту.

Что такое кредитная история?

Термин «кредитная история» расшифровывается в Законе РФ 218-ФЗ от 30 декабря 2014 года: это сведения, характеризующие степень выполнения человеком или организацией своих обязательств. В каждой ситуации принимается во внимание полнота выполнения обязательств и своевременность платежей.

КИ демонстрирует, насколько ответственно клиент подходит к своим обязательствам по займам. Еще в ней отображается выполнение обязательств по выплате алиментов, оплате коммунальных услуг и услуг связи, расчету за аренду жилья.

Как формируется КИ, и где она хранится?

Основания для создания КИ — это кредитное соглашение и письменное согласие клиента на передачу его данных в бюро кредитных историй. Согласие может быть отдельным документом, пунктом в кредитном соглашении или анкете, заполняемой для выдачи кредита. Кредитор не вправе передавать какие-либо данные без согласия клиента, но если заемщик не согласится подписать такой документ, то его шансы получить кредит сводятся к минимальным.

КИ создается так:

- Клиент получает заем.

- При условии письменного согласия клиента финансовая организация направляет всю информацию в бюро кредитных историй (БКИ).

- БКИ направляет данные в сокращённом виде о займе и клиенте в Центральный каталог кредитных историй (ЦККИ). Это организационная единица Банка России, где есть общая база данных КИ.

БКИ гарантирует защиту передаваемой и хранимой информации, для сотрудников этой организации предусмотрена ответственность за разглашение и незаконное использование информации. ЦККИ сохраняет данные о том, в каких БКИ размещены КИ всех клиентов.

Альтернативные базы должников по кредитам

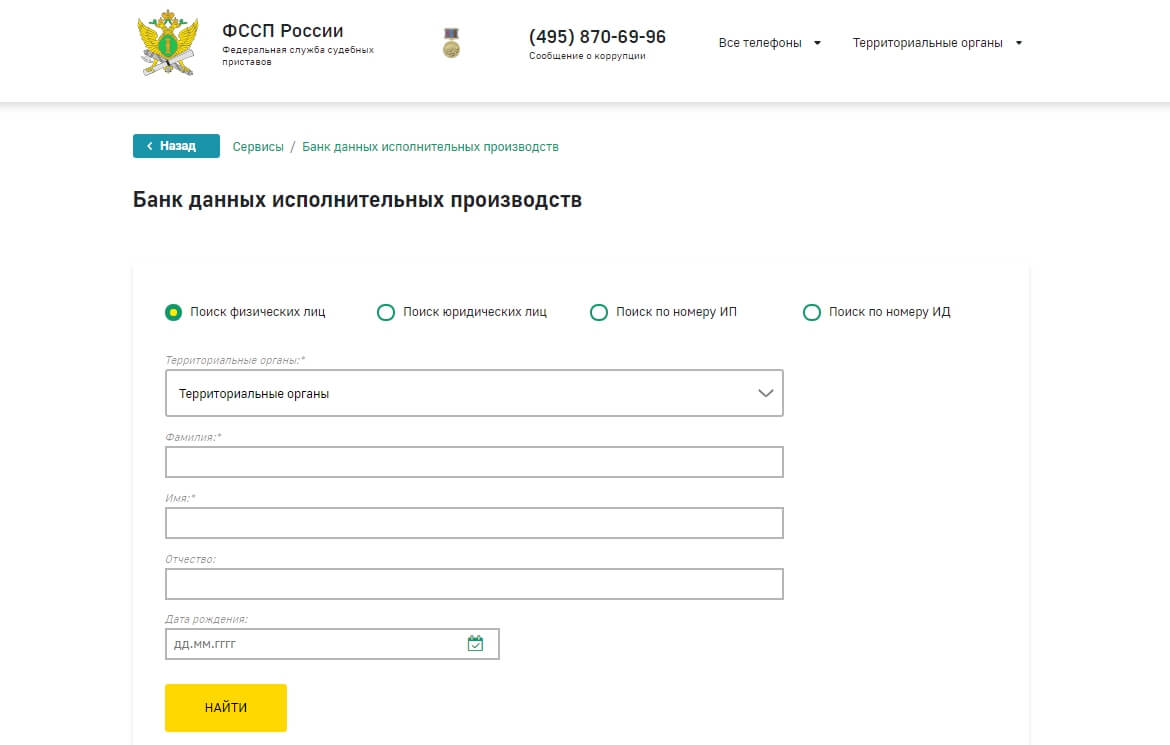

Единая база должников составлена Федеральной службой судебных приставов и открыта к просмотру. Найти ее можно по ссылке http://fssprus.ru/iss/ip/. В нее включены данные по долгам разных видов: кредитам, налогам, алиментам, квартплате. В эту базу вносятся долги перед кредитными организациями, государственными и муниципальными учреждениями, коммерческими структурами и частными лицами. То есть здесь числятся те долги, которые стали известны органам исполнительной власти. Нужно зайти на сайт Федеральной службы судебных приставов, ввести там фамилию, имя, отчество, дату рождения и получить результат. Здесь вам не придется долго разбираться с тем, как узнать, есть ли кредит у человека. Но и информация доступна всем после внесения вышеуказанных параметров.

Данные в эту базу не попадут, если вы задержали платеж, или несвоевременно погасили кредит. Данные вносятся тогда, когда дело дошло до суда и им вынесено решение в пользу банка. Как только долг будет погашен, информация об этом деле удаляется из базы.

Банки обычно имеют свою базу должников, которым они вряд ли выдадут кредит. Они обмениваются ими между собой, но у клиентов нет к ним доступа. Коллекторские агентства также составляют подробные списки тех, кто имеет задолженность. Но доступ к ним конфиденциальный и закрытый, за разглашение предусмотрена ответственность.

Не стоит доверять платным сервисам, которые якобы «взломали» сайты банков и имеют доступ к черному списку должников. Это мошенники, желающие получить деньги с доверчивых людей.

Как посмотреть свою КИ?

Если у вас возник вопрос: «Как узнать, есть ли на мне займ?», то в этом нет ничего сложного. Существует 2 простых способа:

- Обратиться к кредитору. Многие банки готовы предоставить такую информацию онлайн, или же можно посетить отделение и написать там соответствующее заявление. Эта услуга не бесплатная, но не дорогостоящая. Недавно появилась возможность делать бесплатный запрос через банк, но не более 2 раз в год в одном бюро;

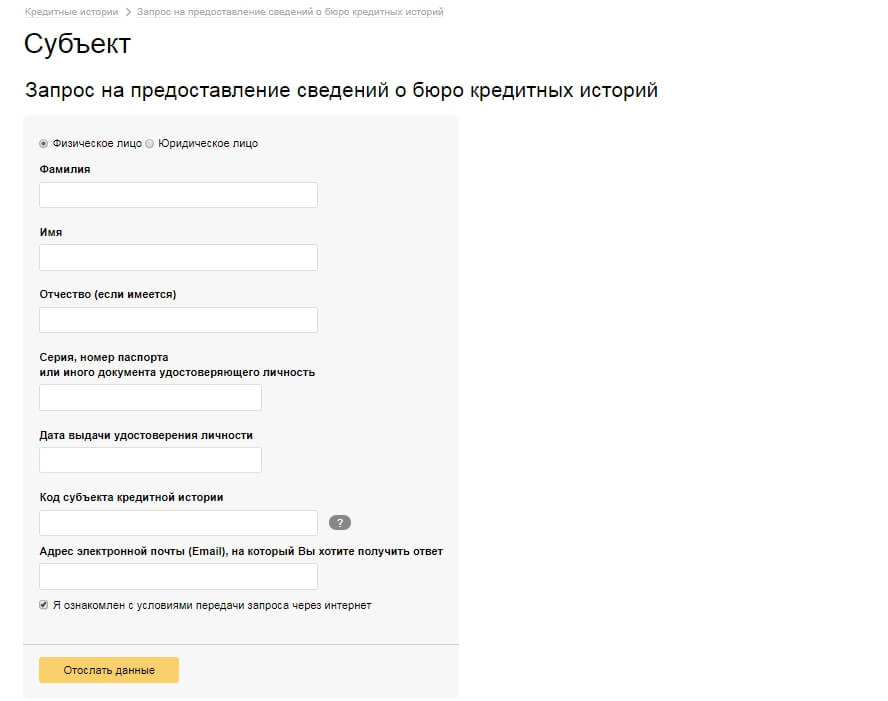

- Подать запрос в БКИ. 2 раза в год (но не больше 1 раза на бумажном носителе) эту услугу можно получить бесплатно. Это право зафиксировано в статье 8 закона 218-ФЗ «О кредитных историях». В следующий раз данные предоставят за установленную плату. КИ субъекта может храниться в нескольких БКИ. Чтобы понять где именно, необходимо иметь особый код, назначаемый банком при предоставлении займа. Он являет собой комбинацию русских или латинских букв и цифр и означен в кредитном соглашении.

Этот код указывают на сайте ЦККИ https://www.cbr.ru/ckki/zh/. Если человек не помнит или не может найти код, то необходимо посетить банк или БКИ.

После получения данных о БКИ следует обратиться в его офис с паспортом и попросить свое кредитное дело. Просматривать КИ может только ее собственник, посторонним особам эти данные не разглашаются.

Кредитные бюро, как правило, расположены в Москве и Петербурге. Если подъехать в БКИ персонально не получается, то стоит обратиться к нотариусу для подтверждения подписи и пересылки запроса.

Без кода направить запрос в ЦКККИ можно посредством Единого портала государственных и муниципальных услуг по адресу https://www.gosuslugi.ru/329476. Необходимо выбрать категорию физического или юридического лица и дальше выполнять указания.

Некоторые БКИ готовы передать информацию онлайн, но эта услуга не бесплатная. К примеру, в БКИ Эквифакс первый отчет предоставляется бесплатно, но необходима идентификация, за которую придется внести определенную сумму.

Проверить, есть ли кредит, по паспорту доступно и посредством телеграммы. На почте следует отправить свои данные в Национальное бюро кредитных историй по адресу: 121069, Россия, г. Москва, Скатертный переулок, д.20, строение 1. В телеграмме нужно указать все свои данные и заверенную работником почты подпись. Ответ нужно ожидать на протяжении 3 рабочих дней после вручения адресату телеграммы.

Кто имеет доступ к КИ?

Кто может посмотреть чужую КИ?

Получить информацию о КИ субъекта могут банки, микрофинансовые организации, кредитные учреждения. При этом они должны выполнять такие условия: информация используется исключительно в профессиональных целях, проверка обязательств возможна только при наличии согласия клиента, есть договор с БКИ или фирмой, представляющей его интересы.

Согласие на проверку данных заемщик подтверждает во время заполнения анкеты на получение кредита. Если такого согласия нет, организации не могут получать данные об обязательствах клиента.

Можно ли посмотреть КИ мужа, жены, родственника?

Информация, которая хранится в БКИ, конфиденциальна, поэтому сотрудники соблюдают все правила, чтобы гарантировать безопасность данных. Невозможно получить КИ постороннего лица без его согласия законным путем.

Если возникает ситуация, когда нужно получить КИ родственника или знакомого по его распоряжению и согласию, то нужно оформить доверенность на право получения информации у нотариуса. Потому узнать, есть ли займы у мужа без его ведома, не получится.

Есть сайты, которые предлагают по фамилии предоставить КИ человека. Эти данные, вероятно, добыты незаконным путем, а сами сервисы – мошеннические.

Как узнать, кто смотрел КИ?

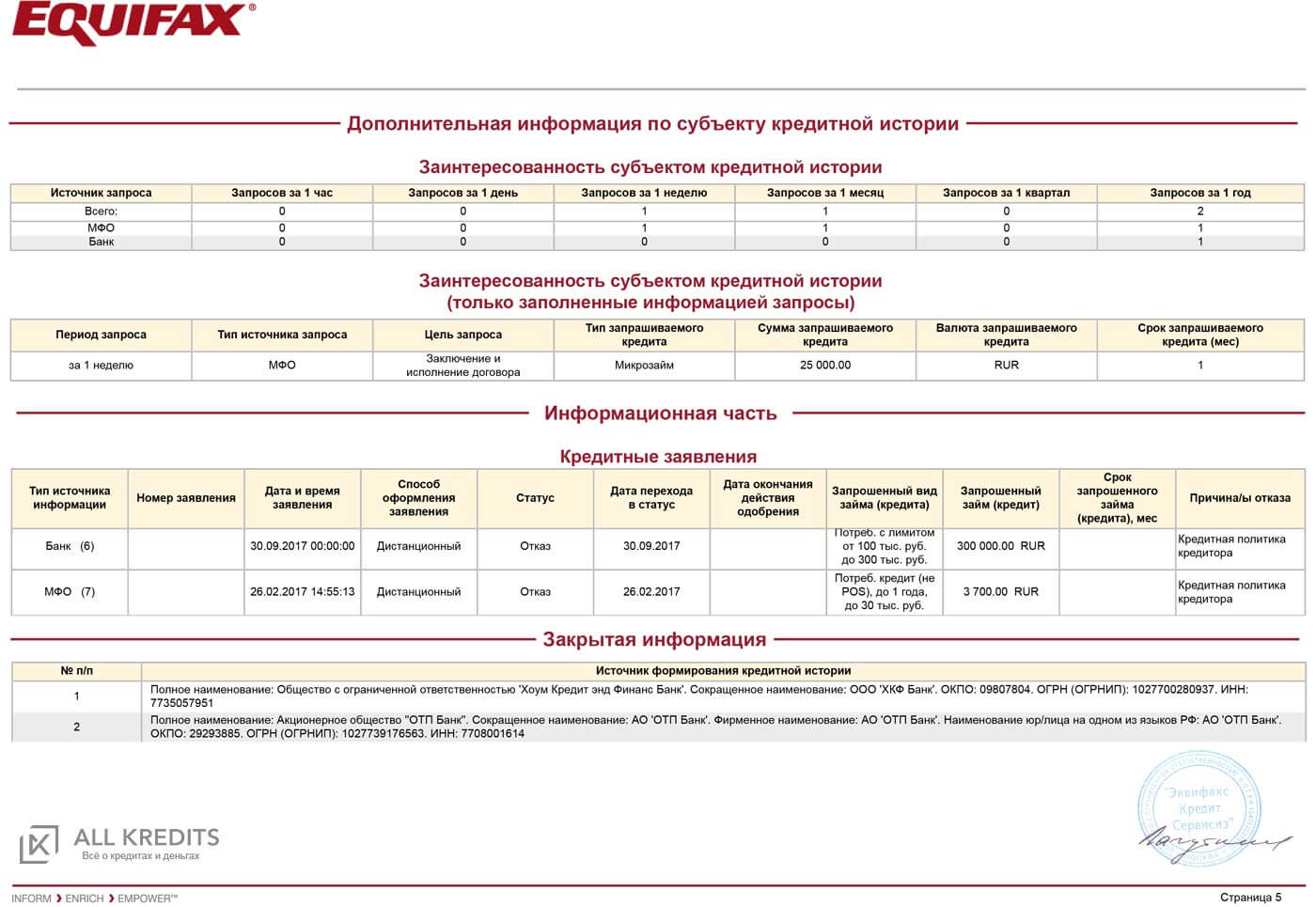

КИ состоит из титульной, основной, дополнительной и информационной части. Титульная содержит ФИО, паспортные данные, ИНН, СНИЛС клиента. Основная часть интересует кредиторов, по ней и определяют платежеспособность заемщика. Там указана информация по займам, взысканиям задолженности за оплату алиментов, коммунальных услуг, о регистрации ИП, банкротстве и другие данные.

В дополнительной части есть информация об источниках КИ и пользователях, которые запрашивали КИ и даты запросов. В информационной части данные по кредитам расписаны подробнее, есть информация об отказах в займах и их причинах.

Кредитным организациям доступна только основная часть КИ, субъект КИ может просматривать ее полностью. Поэтому именно в дополнительной части КИ можно посмотреть, кто ее запрашивал и когда.

Какие данные отражаются в КИ?

Кредиторы акцентируют свое внимание на обязательствах клиента, которые касаются займов, долгов перед МФО, ломбардами и другими организациями.

Кредиты и займы в банках, МФО, ломбардах, рассрочки

В основной части КИ содержится полная информация о прошлых и текущих финансовых обязательствах, а также месте работы, зарплате и иные данные, переданные клиентом банку при выдаче кредита. Сюда могут быть внесены данные, разведанные банком посредством внутренней службы безопасности.

В КИ отображается место и время выдачи кредита, его сумма и процентная ставка, насколько точно вы придерживались графика платежей, выплачен ли заем в полном объеме и в срок. Фиксируются также факты вашего поручительства при оформлении кредита родственниками или знакомыми.

В основной части КИ есть данные о несвоевременной оплате коммунальных платежей, задержках оплаты услуг связи.

Заявки на кредиты и займы

В информационной части КИ фиксируются все кредитные заявки клиента и причины отказа в выдаче займа. Такие данные предоставляются кредиторам без согласия клиента. Поэтому не стоит подавать заявки сразу в несколько финансовых учреждений, поскольку именно это может стать причиной отказа в выдаче кредита подозрительному клиенту.

Факторы, влияющие на репутацию заемщика

Есть группы факторов, которые способны ухудшить или улучшить финансовую репутацию возможного заемщика. Рассмотрим их подробно.

Факторы, ухудшающие финансовую репутацию

Негативно отражаются на репутации просрочки перед кредиторами. Независимо от суммы и вида займа, это максимальный риск для финансовых организаций. Чем больше период просрочки, тем хуже она отразится на вероятности взять заем.

Неполное погашение кредита может отрицательно отразиться на КИ неожиданно для самого клиента. Торопясь погасить долг, многие не проверяют отсутствие задолженности перед банком. Даже копейки могут числиться как долг и портить репутацию.

Вызывает подозрения и большое количество кредитов на крупные суммы. Лучше погасить текущий заем, а потом уже брать следующий.

Наличие кредитных карт также способно стать проблемой. Если клиент даже не пользуется картой, то может быть установлена плата за ее обслуживание, которая взимается с кредитных средств. Так незаметно для клиента образуется долг перед банком.

Утрата документов или передача копии паспорта мошенникам может привести к оформлению незаконных кредитов, что также испортит финансовую репутацию. На доказывание своей непричастности придется потратить время.

Не пойдут на пользу заемщику и банкротства, арест имущества, судебные тяжбы с компаниями.

Факторы, улучшающие финансовую репутацию

Улучшает финансовую репутацию отсутствие взятых кредитов, наличие кредиток, на которых находится до 90% кредитных средств, своевременное или досрочное погашение взятых ранее займов, отсутствие задолженности по услугам ЖКХ, связи, алиментам, квартплате.

Что делать, если вы не согласны с информацией в КИ?

Исправно погашая собственные обязательства, вы можете попасть в ситуацию, когда вам не дают кредит. Виной тому ошибки и неточности в КИ.

В КИ присутствуют разные ошибки. Это технические погрешности: неточности и описки в ФИО, дате рождения, месте проживания, допущенные сотрудниками организаций. За клиентом могут числиться непогашенные кредиты, хотя он давно их оплатил. Такое случается, когда финансовая организация лишается лицензии на право деятельности. Вероятно появление несуществующих кредитов по вине сотрудников банка, которые передают в БКИ неправильную информацию.

Для исправления ошибки клиент обязан подать в БКИ соответствующее заявление, а БКИ обязано исправить данные на протяжении 30 дней. Если ошибка случилась по вине банковского учреждения, то Банк России вправе оштрафовать его на сумму до 0,1% уставного капитала.

Если появился вопрос с просроченным платежом или непогашенным кредитом, то его решит банк. Возьмите справку о погашении долга, заверьте нотариально и направьте в БКИ. Оно обязано устранить ошибки на протяжении месяца. Если бюро отказывается сотрудничать, то следует обратиться в Роспотребнадзор или суд.

Период хранения КИ

БКИ хранят КИ в течение 10 лет после внесения в нее последних изменений. Затем она аннулируется. Также КИ аннулируется по решению суда, при полном оспаривании, после 5 лет с момента передачи КИ реорганизованного, исключенного или ликвидированного БКИ на хранение в ЦККИ.